螞蟻集團智能風控兩項系統(tǒng)通過國家級金融機構創(chuàng)新安全評測

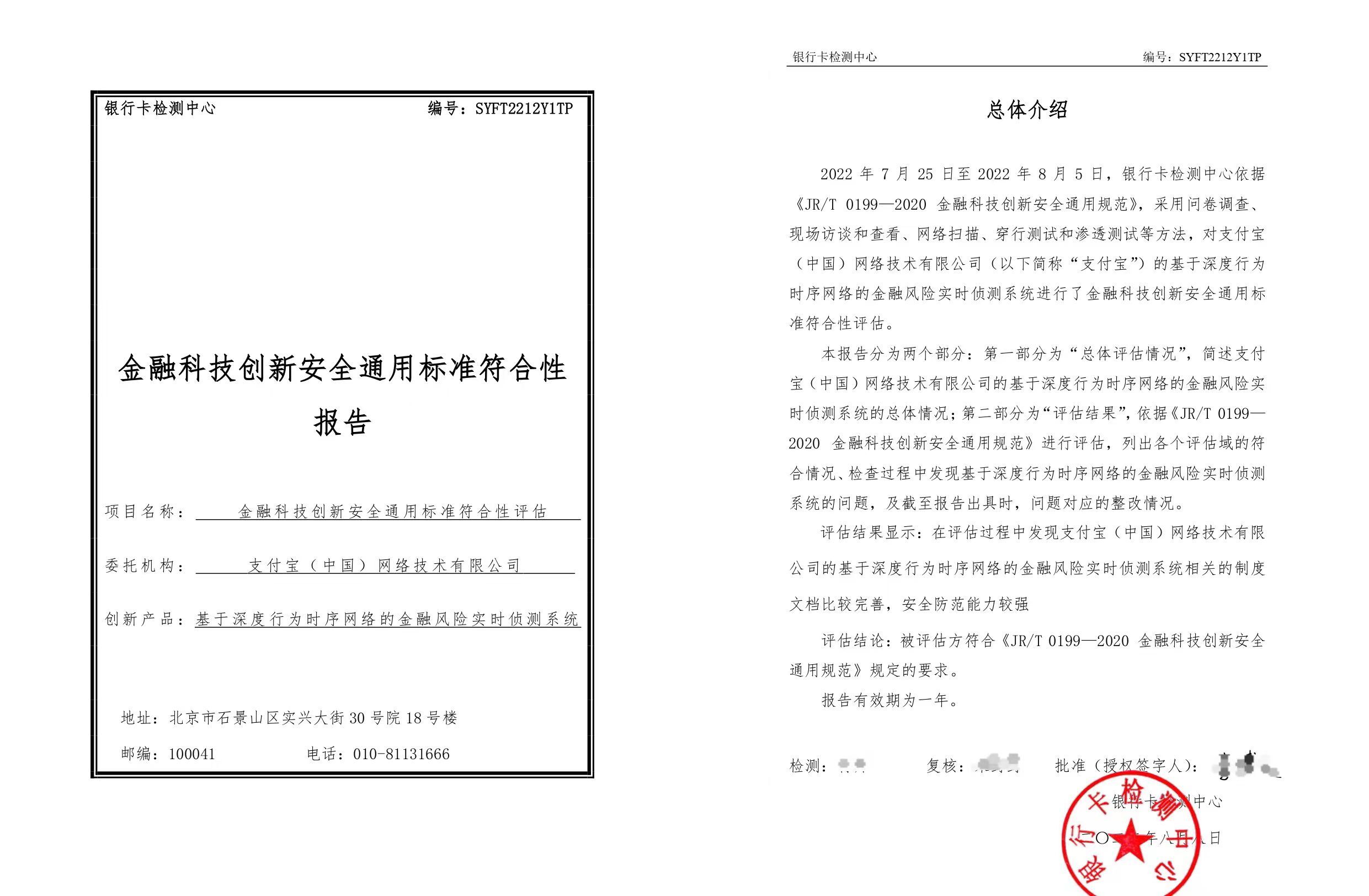

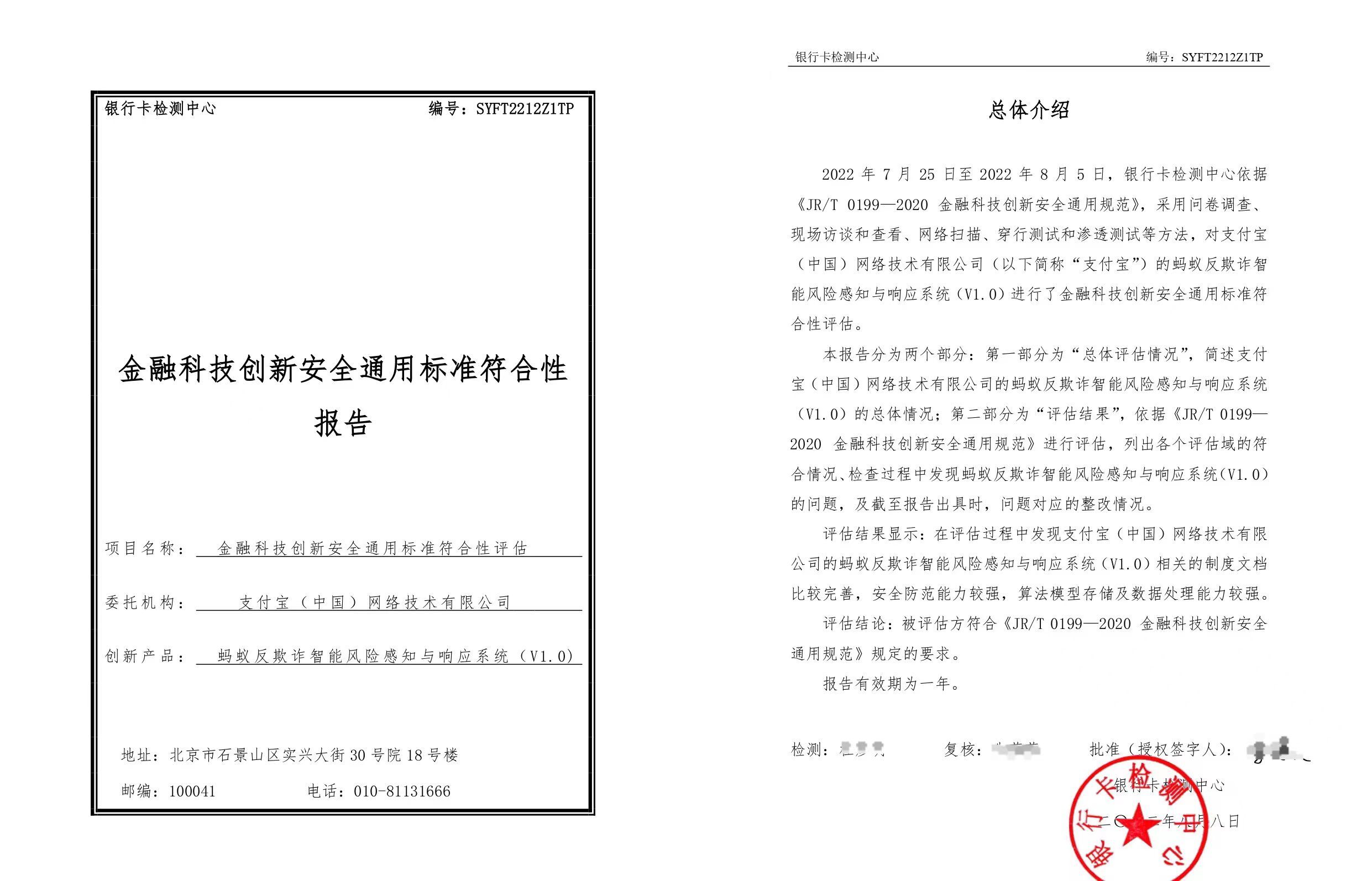

近日,螞蟻集團智能風控的兩項產品通過國家金融科技測評中心/銀行卡檢測中心(BCTC)的技術檢測,分別是“螞蟻反欺詐智能風險感知與響應系統(tǒng)”和“基于深度行為時序網絡的金融風險實時偵測系統(tǒng)”,標志著螞蟻智能風控產品的創(chuàng)新性及安全性,獲國家級金融機構權威認可。此前,螞蟻智能風控已通過國家金融科技測評中心對AI安全可信的技術測評。

國家金融科技測評中心/銀行卡檢測中心是由中國人民銀行批準成立的國家級專業(yè)金融科技測評機構,主要開展金融科技應用測評、風險監(jiān)測、監(jiān)管科技以及合規(guī)科技建設,助力行業(yè)高質量發(fā)展。

本次測評依據中國人民銀行金標委發(fā)布的《JR/T 0199-2020金融科技創(chuàng)新安全通用規(guī)范》開展,涉及交易安全、服務質量、業(yè)務連續(xù)性、算法安全、架構安全、數據安全、網絡安全、內控管理8個方面共計148小項,還特別加強了風控產品對賬戶盜用、營銷欺詐、電信詐騙等各類合規(guī)風險的識別能力的檢測。螞蟻集團兩項智能風控產品均符合要求。

“基于深度行為時序網絡的金融風險實時偵測系統(tǒng)”核心完成的是風險識別。螞蟻集團運用大數據、人工智能等技術,在金融風控中提出了以用戶行為序列為基礎輸入的深度神經網絡模型體系,并基于云計算平臺,開發(fā)了這套金融風險實時偵測系統(tǒng),目前已在支付寶各類風控場景中,規(guī)模化推動了深度神經網絡算法的應用。

螞蟻安全天筭實驗室資深專家傅幸介紹,傳統(tǒng)的風控一般以人工特征及樹模型算法為主,螞蟻依托實時高并發(fā)且復雜的風控場景,打造了面向安全風控的深度神經風控網絡技術體系,可極大提升異常信息的自動化挖掘率,在數億交易中實時感知交易賬戶的風險,降低人工介入和建模的成本;同時支持多模態(tài)數據輸入,搭配專家經驗規(guī)則使用,大大提升風險防控水位。此外,螞蟻還研發(fā)了一套可解釋性算法方案,以確保模型決策結果透明可信。

“螞蟻反欺詐智能風險感知與響應系統(tǒng)”解決的是反欺詐難題。該系統(tǒng)基于主動交互式安全、可信AI等融合技術,可實現風控系統(tǒng)與用戶之間的全鏈路、多模態(tài)內容交互。

據了解,“主動交互式安全”技術為螞蟻首創(chuàng)。當用戶被騙子誘導轉賬時,AI可在0.01秒內識別交易中的風險,并通過圖文互動、語音電話、交易冷靜、延時到賬等方式,對易受騙用戶進行千人千面的自動化勸阻和風險提示。目前螞蟻AI叫醒熱線電話日均交互4.3萬人次,涉詐交易用戶止付率提高80%。

公開資料顯示,多年來,螞蟻集團基于螞蟻安全九大實驗室持續(xù)攻堅安全科技,構建了以交互式主動安全、多方安全、對抗智能、全圖安全、端邊云協(xié)同安全為核心的IMAGE智能安全體系,支撐全風險域的防控。在該體系保障下,最新數據顯示,支付寶2021年資損率低于億分之0.98,遠遠領先行業(yè)。