超級網(wǎng)銀的關(guān)鍵時(shí)刻 商業(yè)銀行應(yīng)勇于承擔(dān)責(zé)任與風(fēng)險(xiǎn)

據(jù)悉,央行正著力構(gòu)建的網(wǎng)銀互聯(lián)應(yīng)用系統(tǒng)將于今年8月份上線運(yùn)行,以此消解國內(nèi)銀行業(yè)金融機(jī)構(gòu)網(wǎng)銀的無序競爭狀態(tài)。目前,首批十多家試點(diǎn)的主要商業(yè)銀行正緊張進(jìn)行接入系統(tǒng)開發(fā)。

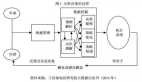

該網(wǎng)銀互聯(lián)應(yīng)用系統(tǒng)被媒體稱為“超級網(wǎng)銀”,能為個(gè)人和單位用戶提供跨行實(shí)時(shí)的資金匯劃、跨行賬戶和賬務(wù)查詢,以及當(dāng)下支付系統(tǒng)所無法實(shí)現(xiàn)的跨行扣款、第三方支付、第三方預(yù)授權(quán)等業(yè)務(wù)功能,為商業(yè)銀行在電子商務(wù)、跨行資金管理等方面為客戶提供創(chuàng)新服務(wù)奠定基礎(chǔ)。

結(jié)合《電子簽名法》實(shí)施五年來的成就來看,我國的電子簽名及認(rèn)證服務(wù)業(yè)得到了極大的發(fā)展,依法設(shè)立的電子認(rèn)證服務(wù)機(jī)構(gòu)達(dá)到30家,發(fā)放有效證書超過了1000萬張。這些證書廣泛應(yīng)用于報(bào)稅、報(bào)關(guān)、外貿(mào)管理等政務(wù)領(lǐng)域和網(wǎng)絡(luò)銀行、網(wǎng)上證券、網(wǎng)上支付等商務(wù)領(lǐng)域,已經(jīng)取得了良好效果。

所以說,從宏觀上看,國家為商業(yè)銀行網(wǎng)銀的發(fā)展準(zhǔn)備了良好的法律、政策及技術(shù)保障,但商業(yè)銀行能否抓住這么好的發(fā)展機(jī)遇呢?

從某些環(huán)節(jié)來看,有些商業(yè)銀行做得還不夠。信息安全領(lǐng)域的一位專家稱,一些銀行服務(wù)客戶意識不足,譬如,在其電子銀行服務(wù)章程中設(shè)有相應(yīng)的責(zé)任規(guī)避條款,將應(yīng)用數(shù)字證書造成的損失最大限度地歸咎于用戶。

《關(guān)鍵時(shí)刻》書作者詹·卡爾森認(rèn)為,服務(wù)型企業(yè)要獲得成功,應(yīng)該讓顧客擁有更好的體驗(yàn)和更高的滿意度,書中提到了關(guān)鍵的十大原則,其中包括:創(chuàng)造顧客比創(chuàng)造利潤更重要;了解顧客真正需要,把握多變市場;該冒險(xiǎn)的時(shí)候必須勇敢一跳;保持績效評估和顧客需要的一致性,等等。

此前,商業(yè)銀行有一種擔(dān)心,各商業(yè)銀行和“支付寶”等第三方支付平臺可能都將作為主體接入央行網(wǎng)銀互聯(lián)系統(tǒng),第三方平臺業(yè)務(wù)量日益增長,可能對商業(yè)銀行支付業(yè)務(wù)造成較大沖擊。據(jù)悉,第三方支付平臺或被暫停接入網(wǎng)銀互聯(lián)系統(tǒng)。

在這樣有利的外部環(huán)境下,商業(yè)銀行應(yīng)該在網(wǎng)銀建設(shè)上,著力考慮儲戶的利益和使用的便利性。中國金融認(rèn)證中心年初發(fā)布的《2009中國網(wǎng)上銀行調(diào)查報(bào)告》顯示,2009年個(gè)人網(wǎng)銀用戶比例為20.9%,比2008年增長2%;企業(yè)網(wǎng)銀用戶當(dāng)年比例為40.5%,比2008年略有下降。整體而言,網(wǎng)銀普及率并不高。因此“創(chuàng)造顧客”仍有巨大的空間,而要做到這一點(diǎn),商業(yè)銀行應(yīng)該勇于承擔(dān)相應(yīng)的責(zé)任與風(fēng)險(xiǎn),而且承擔(dān)風(fēng)險(xiǎn)出現(xiàn)的損失,與擴(kuò)大的客戶群帶來的巨大受益相比,可能只是九牛一毛。國外VISA的成功已驗(yàn)證了這一點(diǎn)。